Du möchtest Dein Geld investieren? MyBusiness Mentor zeigt Dir, worauf Du achten musst und wie Du richtig vorgehst.

Geld investieren ist ein langes Spiel. Ganz gleich, ob Du für den Ruhestand investierst oder Deine Ersparnisse vermehren möchtest: Wenn Du Dein Geld auf den Märkten einsetzst, ist es am besten, Dich festzulegen und es dann zu vergessen.

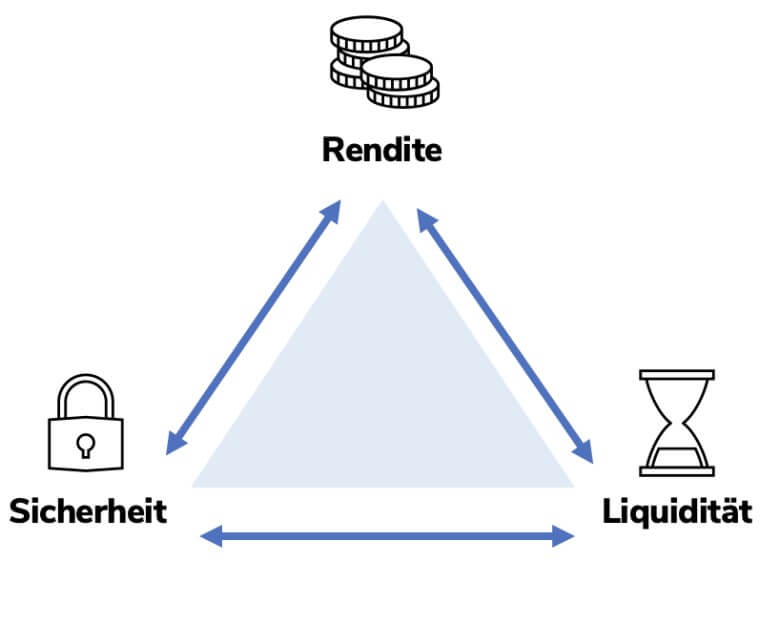

Erfolgreiches langfristiges Investieren ist nicht so einfach. Es ist mehr als einfach Geld irgendwo anzulegen. Wie viel Geld steht Dir als Investment zur Verfügung? Wofür wird das Geld benötigt? Wie viel Risiko bist Du bereit einzugehen? Diese Fragen gilt es zu klären, bevor Du Dein Geld einsetzt, denn nur so findest Du die richtige Anlagestrategie.

Im folgenden Beitrag erfährst Du, worauf Du beim Geld investieren achten musst – die grundlegenden Dinge, an die Du Dich halten solltest. Dieser Artikel enthält Werbung.

Du weißt...

- was Du VOR dem Investment tun musst.

- wie Du Schritt für Schritt vorgehst.

- worauf Du NACH Deinem Investment achten musst.

Über mich

Nach meiner Ausbildung zur Bankkauffrau habe ich 5 Jahre in New York gearbeitet, bevor es mich aus privaten Gründen nach Deutschland zurückgezogen hat. Meine Erfahrung und Expertise in Sachen Finanzen und Geld investieren möchte ich weitergeben und über das Thema Geldanlage schreiben.

Bringe Ordnung in Deine Finanzen

Bevor Du langfristig investieren kannst, musst Du wissen, wie viel Geld Du zur Investition zur Verfügung hast. Das bedeutet, dass Du Deine Finanzen in Ordnung bringst – und erst dann Dein Geld investierst.

So wie ein Arzt Ihnen kein Rezept ausstellen würde, ohne vorher eine Diagnose gestellt zu haben, sollte ein Anlageportfolio erst dann aufgebaut werden, wenn Du einen umfassenden Finanzplanungsprozess durchlaufen hast.

Mache zunächst eine Bestandsaufnahme Deiner Vermögenswerte und Schulden, erstelle einen vernünftigen Schuldenmanagementplan und ermittle, wie viel Du für die vollständige Ausstattung eines Notfallfonds benötigst. Wenn Du diese finanziellen Aufgaben zunächst in Angriff nimmst, stelle sicher, dass Du in der Lage bist, Gelder in langfristige Investitionen zu stecken und nicht für eine Weile wieder Geld abheben zu müssen.

Ein vorzeitiger Abzug von Mitteln aus langfristigen Investitionen untergräbt Deine Ziele, zwingt Dich möglicherweise zum Verkauf mit Verlust und kann möglicherweise teure steuerliche Auswirkungen haben.

Kenne Deinen Zeithorizont

Jeder hat unterschiedliche Anlageziele: Ruhestand, Finanzierung der Hochschulausbildung der Kinder, Aufbau einer Anzahlung für ein Eigenheim.

Unabhängig vom Ziel liegt der Schlüssel zu allen langfristigen Investitionen darin, Deinen Zeithorizont zu kennen und zu wissen, wie viele Jahre es dauern wird, bis Du das Geld benötigst. Typischerweise bedeutet langfristiges Investieren fünf Jahre oder länger, eine eindeutige Definition gibt es jedoch nicht. Wenn Du weißt, wann Du die Mittel benötigst, die Du investierst, kannst Du besser einschätzen, welche Anlagemöglichkeiten Du am besten wählst und wie viel Risiko Du eingehen solltest.

Möchtest Du beispielsweise für Dein Kind Geld investieren, dass 18 Jahre von seinem Studium entfernt ist, kannst Du es Dir leisten, ein höheres Risiko einzugehen. Du kannst möglicherweise aggressiver investieren, weil Dein Portfolio mehr Zeit hat, sich von der Marktvolatilität zu erholen.

Gefällt Dir, was Du liest? Dann Schau Dich auf unserer Seite um und Du wirst weitere spannende Themen finden.

Wähle eine Strategie und bleibe dabei

Sobald Du Deine Anlageziele und Deinen Zeithorizont festgelegt hast, wählst Du eine Anlagestrategie und bleibst dabei. Es kann sogar hilfreich sein, Deinen gesamten Zeithorizont in engere Segmente zu unterteilen, um Dich bei den Möglichkeiten Deiner Investitionen zu unterstützen.

Du kannst Deine langfristige Investitionen in drei verschiedene Kategorien unterteilen, basierend auf dem Zieldatum Deines Ziels: fünf bis 15 Jahre entfernt, 15 bis 30 Jahre entfernt und mehr als 30 Jahre entfernt. Der kürzeste Zeithorizont sollte möglichst konservativ angelegt sein, mit einem Portfolio von 50 bis 60 Prozent in Aktien und dem Rest in Anleihen. Die aggressivsten Aktien könnten bis zu 85 bis 90 Prozent betragen.

Es ist gut, Richtlinien zu haben. Aber realistisch gesehen musst Du das tun, was für Dich richtig ist. Es ist besonders wichtig, ein Portfolio aus Vermögenswerten auszuwählen, mit dem Du Dich wohlfühlst, damit Dusicher sein kannst, dass Du Deiner Strategie treu bleibst, egal was passiert.

Wenn es einen Marktabschwung gibt, herrscht große Angst und Furcht, wenn man sieht, wie sein Portfolio sinkt. Aber zu diesem Zeitpunkt zu verkaufen und Verluste einzustecken, ist das Schlimmste, was man tun kann.

Anlagerisiken verstehen

Um reflexartige Reaktionen auf Marktrückgänge zu vermeiden, stellst Du sicher, dass Du die mit der Investition in verschiedene Vermögenswerte verbundenen Risiken kennst, bevor Du diese kaufst.

Aktien gelten typischerweise als risikoreichere Anlagen als beispielsweise Anleihen. Aus diesem Grund Du Deine Investitionen reduzieren, wenn Du Dich Deinem Ziel näherst. Auf diese Weise kannst Du Dir einen Teil Deiner Gewinne sichern, wenn Du Deine Frist erreichst.

Aber auch innerhalb der Aktienkategorie sind einige Anlagen riskanter als andere. Beispielsweise gelten US-Aktien aufgrund der in der Regel größeren wirtschaftlichen und politischen Unsicherheiten in diesen Regionen als sicherer als Aktien aus Ländern mit noch in der Entwicklung befindlichen Volkswirtschaften.

Anleihen können weniger riskant sein, aber sie sind nicht 100 Prozent sicher. Beispielsweise sind Unternehmensanleihen nur so sicher wie das Endergebnis des Emittenten. Wenn das Unternehmen in Konkurs geht, ist es möglicherweise nicht in der Lage, seine Schulden zurückzuzahlen, und die Anleihegläubiger müssten den Verlust tragen. Um dieses Ausfallrisiko zu minimieren, solltest Du weiterhin in Anleihen von Unternehmen mit hoher Bonität investieren.

Die Risikoeinschätzung ist jedoch nicht immer so einfach wie die Betrachtung der Bonitätsbewertung. Anleger müssen auch ihre eigene Risikotoleranz berücksichtigen, also wie viel Risiko sie eingehen können.

Dazu gehört auch, dass man zusehen kann, wie der Wert seiner Investitionen steigt und fällt, ohne dass Du schlecht schläfst. Selbst hoch bewertete Unternehmen und Anleihen können zu bestimmten Zeitpunkten eine Underperformance aufweisen.

Diversifiziere

Wenn Du Dein Portfolio auf eine Vielzahl von Vermögenswerten verteilst, kannst Du Deine Wetten absichern und die Chancen erhöhen, dass Du über Deinen langen Anlagezeitraum jederzeit einen Gewinn hast.

Deine Investition beginnt wahrscheinlich mit einer Mischung aus Aktien und Anleihen, aber die Diversifizierung geht noch tiefer. Innerhalb des Aktienanteils Deines Portfolios kannst Du unter anderem folgende Anlagearten in Betracht ziehen:

- Aktien großer Unternehmen sind Aktien von Unternehmen, die typischerweise eine Gesamtmarktkapitalisierung von mehr als 10 Milliarden US-Dollar haben.

- Mittelständische Aktien sind Aktien von Unternehmen mit einer Marktkapitalisierung zwischen 2 und 10 Milliarden US-Dollar.

- Aktien kleiner Unternehmen sind Aktien von Unternehmen mit einer Marktkapitalisierung von weniger als 2 Milliarden US-Dollar.

- Wachstumsaktien sind Aktien von Unternehmen, die starke Gewinn- oder Umsatzzuwächse verzeichnen.

- Value-Aktien sind Aktien, deren Preis unter dem liegt, was Analysten (oder Sie) für den wahren Wert eines Unternehmens halten, was sich normalerweise in einem niedrigen Kurs-Gewinn- oder Kurs-Buchwert-Verhältnis widerspiegelt.

Aktien können als eine Kombination der oben genannten Faktoren klassifiziert werden, nämlich aufgrund ihrer Größe und ihres Anlagestils. Du kannst zum Beispiel Aktien mit großem Wert oder Aktien mit geringem Wachstum haben. Je größer die Mischung verschiedener Anlagearten ist, desto größer sind im Allgemeinen Deine Chancen auf positive langfristige Renditen.

Diversifizierung über Investmentfonds und ETFs

Um Deine Diversifizierung zu steigern, kannst Du Dich dafür entscheiden, in Fonds statt in einzelne Aktien und Anleihen zu investieren. Mit Investmentfonds und Exchange Traded Funds (ETFs) kannst Du ganz einfach ein gut diversifiziertes Portfolio mit einem Engagement in Hunderten oder Tausenden einzelner Aktien und Anleihen aufbauen.

Um ein wirklich breites Engagement zu erzielen, muss man eine ganze Reihe einzelner Aktien besitzen, und die meisten privaten Anleger verfügen nicht unbedingt über die nötige Geldmenge, um das zu tun. Eine der wunderbarsten Möglichkeiten, diese Diversifizierung zu erreichen, sind Investmentfonds und börsengehandelte Fonds. Aus diesem Grund empfehlen die meisten Experten in Indexfonds zu investieren, die ein günstiges, breites Engagement in Hunderten von Unternehmensaktien bieten.

Achte auf die Investitionskosten

Investitionskosten können Deine Gewinne schmälern und Deine Verluste begünstigen. Wenn Du investierst, musst Du im Allgemeinen zwei Gebühren im Auge behalten: die Kostenquote der Fonds, in die Du investierst, und etwaige Verwaltungsgebühren, die Berater berechnen. Früher musstest Du beim Kauf einzelner Aktien, ETFs oder Investmentfonds auch Handelsgebühren zahlen, heute sind diese jedoch deutlich seltener anzutreffen.

Fondskostenquoten

Wenn Du in Investmentfonds und ETFs investierst, musst Du eine jährliche Kostenquote zahlen, also die jährlichen Kosten für die Verwaltung eines Fonds. Diese werden in der Regel als Prozentsatz des Gesamtvermögens ausgedrückt, das Du bei einem Fonds hältst.

Es ist ratsam, Investitionen mit Kostenquoten unter 0,25 Prozent pro Jahr anzustreben. Bei einigen Fonds fallen möglicherweise auch Ausgabegebühren (auch Ausgabeaufschläge oder Ausgabeaufschläge genannt, je nachdem, ob sie beim Kauf oder Verkauf erhoben werden), Rücknahmegebühren (wenn Du vor einem bestimmten Zeitrahmen verkaufst) oder beides an. Wenn Du in kostengünstige Indexfonds investieren möchtest, kannst Du solche Gebühren in der Regel vermeiden.

Finanzberatungsgebühren

Wenn Du bei Deinen Finanz- und Anlageentscheidungen beraten wirst, können Dir höhere Kosten entstehen. Finanzberater, die ausführliche Beratung zu einer Reihe von Geldangelegenheiten anbieten können, erheben oft eine jährliche Verwaltungsgebühr, ausgedrückt als Prozentsatz des Wertes der Vermögenswerte, die Du bei ihnen hältst. Dies beträgt typischerweise 1 bis 2 Prozent pro Jahr.

Neuartige Robo-Berater sind mit 0 bis 0,25 Prozent des Vermögens, dass sie für Dich halten, eine günstigere Option, bieten jedoch tendenziell eine begrenztere Anzahl an Dienstleistungen und Anlageoptionen an.

Langfristige Auswirkungen von Gebühren

Obwohl diese Investitionskosten für sich genommen gering erscheinen mögen, summieren sie sich mit der Zeit enorm.

Stelle Dir vor, dass Du über einen Zeitraum von 20 Jahren 100.000 Euro investiert hast. Geht man von einer jährlichen Rendite von 4 Prozent aus, bleiben Dir bei der Zahlung von 1 Prozent Jahresgebühren fast 30.000 Euro weniger übrig, als wenn Du Deine Kosten auf 0,25 Prozent Jahresgebühren beschränkt hättest. Hättest Du diesen Betrag bei der gleichen jährlichen Rendite von 4 Prozent investiert lassen können, hättest Du 12.000 Euro zusätzlich verdient, was bedeutet, dass Du mit den kostengünstigeren Investitionen über 40.000 Euro mehr hättest.

Überprüfen Deine Strategie regelmäßig

Auch wenn Du Dich dazu verpflichtet hast, an Deiner Anlagestrategie festzuhalten, musst Du dennoch regelmäßig überprüfen und Anpassungen vornehmen. Anlageberater führen vierteljährlich eine eingehende Überprüfung der Portfolios ihrer Kunden und der ihnen zugrunde liegenden Vermögenswerte durch. Das Gleiche kannst Du auch mit Deinem Portfolio tun. Wenn Du passiv in Indexfonds investierst, musst Du möglicherweise nicht vierteljährlich prüfen, die meisten Berater empfehlen jedoch mindestens einen jährlichen Check-in.

Wenn Du Dein Portfolio überprüfst, möchtest Du sicherstellen, dass Deine Investitionen weiterhin im Plan liegen. In heißen Märkten kann es beispielsweise passieren, dass Aktien schnell über den vorgesehenen Anteil Deines Portfolios hinauswachsen und eine Reduzierung erforderlich ist. Wenn Du Deine Bestände nicht aktualisierst, gehst Du mit Deinem Geld möglicherweise mehr (oder weniger) Risiken ein, als Du beabsichtigst, was wiederum Risiken mit sich bringt. Deshalb ist eine regelmäßige Neuausrichtung ein wichtiger Bestandteil der Strategietreue.

Achte auch auf Veränderungen in Deiner eigenen Situation. Ein Finanzplan ist ein lebendiges, atmendes Dokument. Im Leben können sich die Dinge schnell ändern. Daher ist es wichtig, diese Überprüfung regelmäßig machen, um sicherzustellen, dass eine Änderung Deiner Situation nicht zu einer Änderung der Art und Weise führt, wie Du Geld investierst.

Alles über Karriere und Erfolg

Hat dir der Artikel gefallen? Dann teil ihn bitte in deinen Netzwerken.